Prezentare generală a scorului Altman Z

Termenul „scor Altman Z” se referă la instrumentul statistic care este utilizat pentru a evalua cât de probabil este o companie în faliment în viitorul apropiat, pe baza poziției sale financiare. Evaluarea se face pe baza a cinci raporturi financiare, folosind șapte informații financiare care sunt ușor disponibile în raportul anual al unei companii. Obiectivul modelului de scor Altman Z este de a măsura starea de sănătate financiară a unei companii pentru a prognoza probabilitatea ca aceasta să se defecteze în următorii 2 ani.

De obicei, o valoare scăzută a punctajului Z indică un risc mai mare de faliment și vize vizate. De fapt, un scor Z mai mare de 3, 0 indică faptul că compania este destul de stabilă și nu este de așteptat să intre în faliment în următorii 2 ani, în timp ce un scor între 1, 8 și 3, 0 se încadrează în zona gri unde este dificil de a prezice dacă este sau nu compania va intra în faliment. Pe de altă parte, un scor Z mai mic de 1, 8 înseamnă că compania este susceptibilă să prezinte falimentul în viitorul apropiat.

Formulă

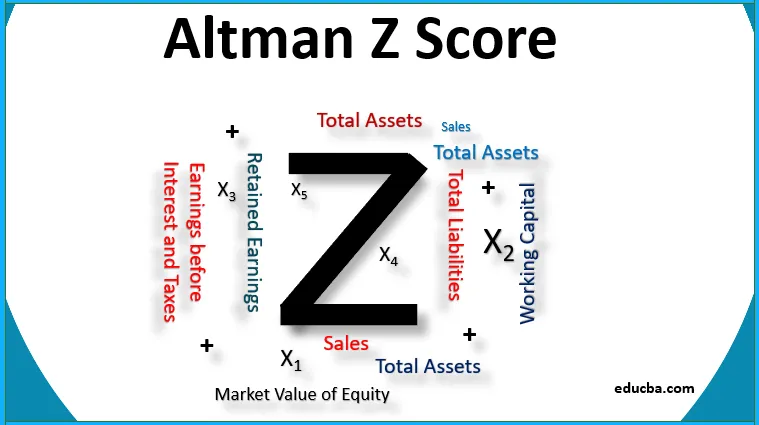

Formula pentru scorul Altman Z este media ponderată a cinci raporturi financiare referitoare la lichiditate, productivitate, pârghie și eficiență. Matematic, este reprezentat ca,

Z = 1, 2 X 1 + 1, 4 X 2 + 3, 3 X 3 + 0, 6 X 4 + 0, 99 X 5

Unde,

- X 1 = Capital rulant / Total active, care este o măsură a lichidității

- X 2 = Câștigurile obținute / Activele totale, ceea ce indică un avantaj

- X 3 = Câștiguri înaintea dobânzilor și impozitelor / activelor totale, care măsoară productivitatea

- X 4 = Valoarea de piață a capitalurilor proprii / Total datorii, care surprinde efectul declinului în valoarea de piață

- X 5 = Vânzări / Total active, care este o măsură a eficienței activelor

Sistemul original de notare Altman Z Scores a fost destinat firmelor producătoare cu o dimensiune de peste 1 milion de dolari. Cu toate acestea, datorită priceperii sale de previzibilitate, modelul a fost modificat pe parcursul perioadei de timp pentru a fi aplicabil altor tipuri de organizații. Cu toate acestea, în acest articol, ne vom concentra pe scorul original Altman Z.

Exemple de scor Altman Z (cu șablon Excel)

Să luăm un exemplu pentru a înțelege calculul formulei Altman Z Score într-o manieră mai bună.

Puteți descărca aici șablonul Excel Altman Z Score aici - șablonul Excel Altman Z ScoreExemplu - # 1

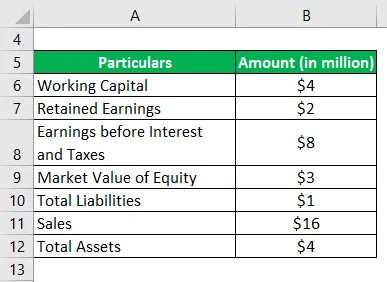

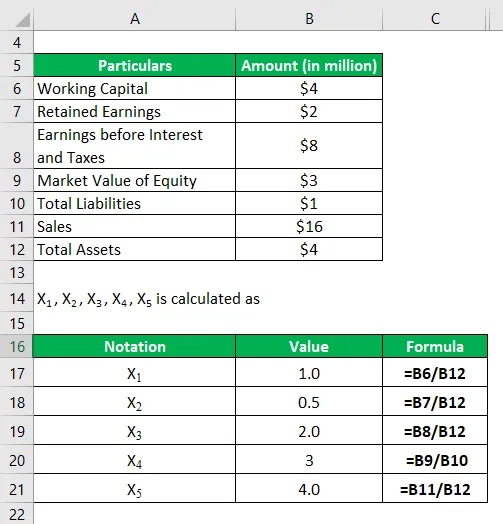

Să luăm exemplul unei companii pe nume AJX Ltd. Un investitor este interesat să investească banii în companie și astfel vrea să verifice starea de sănătate financiară a companiei pe baza scorului Altman Z. Ajutați investitorul cu următoarele informații despre compania țintă:

Soluţie:

X 1, X 2, X 3, X 4, X 5 se calculează ca

X1 este calculat ca

X 1 = Capital circulant / Active totale

- X 1 = 4, 00 $ Mn / 4, 00 Mn $

- X 1 = 1, 0

X2 este calculat ca

X 2 = Câștiguri obținute / Total active

- X 2 = 2, 00 USD Mn / 4, 00 Mn USD

- X 2 = 0, 5

X 3 este calculat ca

X 3 = Câștiguri înainte de dobânzi și impozite / Total active

- X 3 = 8, 00 $ Mn / 4, 00 Mn $

- X 3 = 2, 0

X 4 este calculat ca

X 4 = Valoarea de piață a capitalurilor proprii / Total datorii

- X 4 = $ 3, 00 Mn / $ 1, 00 Mn

- X 4 = 3, 0

X 5 este calculat ca

X 5 = Vânzări / Total active

- X 5 = 16, 00 USD Mn / 4, 00 Mn USD

- X 5 = 4, 0

Altman Z Scorul este calculat folosind formula de mai jos

Z = 1, 2 X 1 + 1, 4 X 2 + 3, 3 X 3 + 0, 6 X 4 + 0, 99 X 5

- Z = 1, 2 * 1, 0 + 1, 4 * 0, 5 + 3, 3 * 2, 0 + 0, 6 * 3, 0 + 0, 99 * 4, 0

- Z = 14, 26

Prin urmare, scorul Altman Z pentru AJX Ltd este mult peste scorul de 3.0 ceea ce indică faptul că compania este foarte puțin probabil să intre în faliment în viitorul apropiat.

Exemplu - # 2

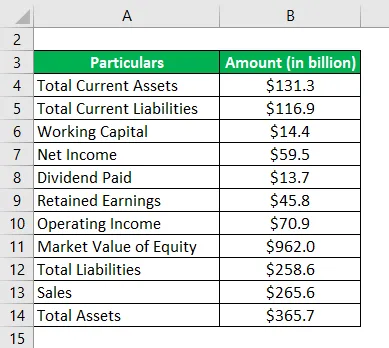

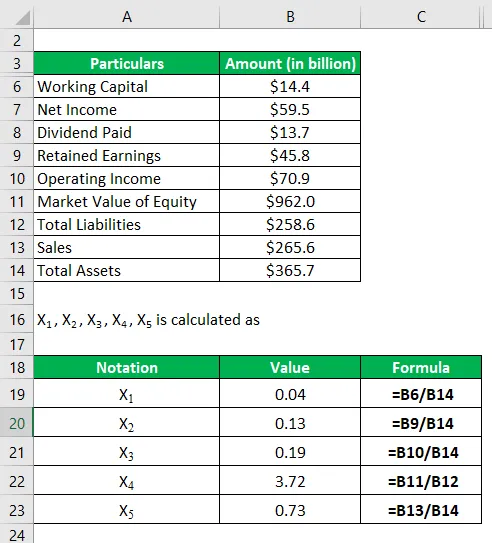

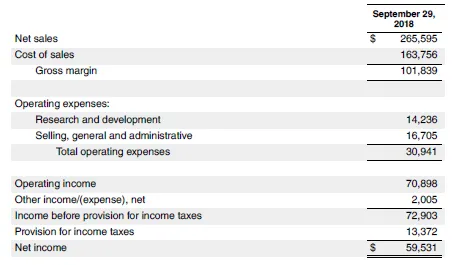

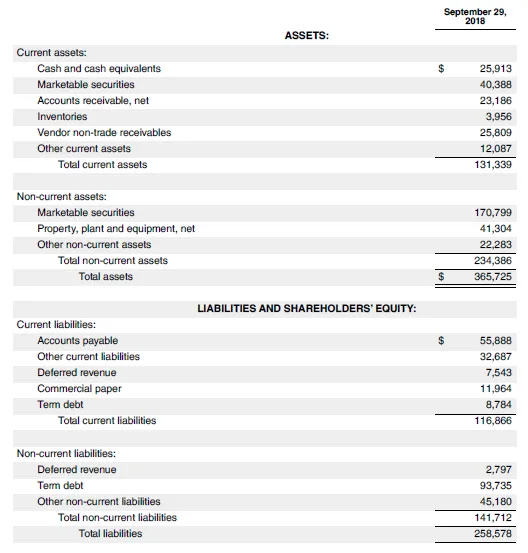

Să luăm exemplul Apple Inc. pentru a calcula scorul Altman Z. Următoarele informații sunt disponibile pentru 2018:

Soluţie:

X1 este calculat ca

X 1 = Capital circulant / Active totale

- X 1 = 14, 4 $ miliarde / 365, 7 miliarde USD

- X 1 = 0, 04

X2 este calculat ca

X 2 = Câștiguri obținute / Total active

- X 2 = 45, 8 USD Bn / 365, 7 miliarde USD

- X 2 = 0, 13

X 3 este calculat ca

X 3 = Venitul operațional / Total active

- X 3 = 70, 9 USD Bn / 365, 7 miliarde USD

- X 3 = 0, 19

X 4 este calculat ca

X 4 = Valoarea de piață a capitalurilor proprii / Total datorii

- X 4 = 962, 0 $ Bn / 258, 6 $ Bn

- X 4 = 3, 72

X 5 este calculat ca

X 5 = Vânzări / Total active

- X 5 = 265, 6 USD / 365, 7 miliarde USD

- X 5 = 0, 73

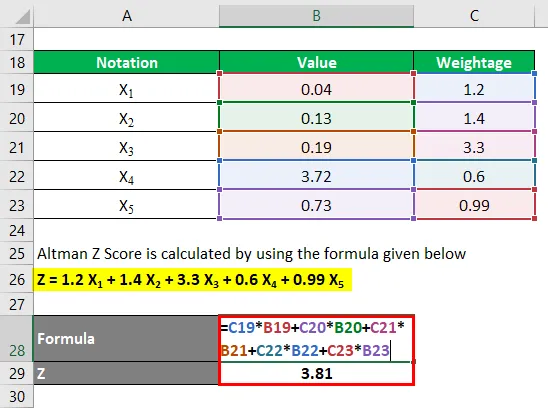

Altman Z Scorul este calculat folosind formula de mai jos

Z = 1, 2 X 1 + 1, 4 X 2 + 3, 3 X 3 + 0, 6 X 4 + 0, 99 X 5

- Z = 1, 2 * 0, 04 + 1, 4 * 0, 13 + 3, 3 * 0, 19 + 0, 6 * 3, 72 + 0, 99 * 0, 73

- Z = 3, 81

Prin urmare, scorul Altman Z pentru Apple Inc. indică faptul că compania este foarte puțin probabil să intre în faliment.

Sursa: d18rn0p25nwr6d.cloudfront.net

Avantajele și dezavantajele Scorului Altman Z

Unele dintre avantajele și dezavantajele Scorului Altman Z sunt următoarele:

avantaje

- Sistemul de notare folosește raporturi financiare de cincizeci, care sunt calculate pe baza a șapte date financiare, care sunt ușor disponibile din bilanț și din contul de profit al oricărei companii.

- Este un model cantitativ care poate fi mapat cu modelul de notare a creditului, care este mai mult un amestec de măsuri cantitative și calitative.

- Fiind un model cantitativ, este foarte ușor să obținem informații despre rezultat.

- De obicei, investitorii o folosesc pentru a măsura solvabilitatea unei companii pentru a decide dacă va investi sau nu în acea companie.

Dezavantaje

- Unul dintre dezavantajele majore ale modelului este că poate fi prognozat probabilitatea de eșec numai dacă compania este comparabilă cu baza de date. De exemplu, un restaurant prezintă în mod obișnuit un ciclu negativ al capitalului de lucru și, ca atare, modelul poate ajunge să indice un risc ridicat de faliment, ceea ce nu este adevărat.

- Sistemul de notare nu funcționează bine pentru companiile noi sau emergente, deoarece veniturile lor sunt prea mici și vor ajunge să indice un risc ridicat.

- Modelul nu încorporează beneficiile unui bun management al fluxurilor de numerar.

- Modelul funcționează pe metoda gunoiului din gunoi, astfel încât o companie înșelătoare financiară va duce la scor Z înșelător.

Concluzie

Deci, scorul Altman Z este o valoare foarte importantă care este utilizată pentru a evalua puterea financiară a unei companii. Un scor Z mai mic înseamnă că entitatea este în drum spre insolvență sau faliment și invers. Ca atare, aveți grijă de companiile cu scoruri Z mai mici.

Articole recomandate

Acesta a fost un ghid pentru Formula de scor Altman Z. Aici vom discuta introducerea, exemple, avantaje și dezavantaje împreună cu șablonul excel descărcabil. Puteți parcurge și alte articole sugerate pentru a afla mai multe -

- Raportul numerar

- Exemplu de prejudecată de confirmare

- Raport rapid

- Exemple de capitaluri proprii